-

О городе

- Карта ресурсов для семей с детьми

- Почетные граждане и награды города Тулуна

- Реестр памятных мест

- Структура администрации

- Список телефонов

- Руководители города

- Общественная палата

- Тулуну 95!

- Дума ГО

- Территориальная избирательная комиссия

- Городской совет ветеранов

- Благотворительный фонд "Тулунчане"

- Архив города

- Сведения о СМИ

- Административная комиссия

- Национальные проекты

- Противодействие коррупции

- Противодействие терроризму

- Герб муниципального образования - "город Тулун"

- Городская среда

- Услуги

- Документы

-

Жителям

- Вынужденные переселенцы

- Заключение договора на размещение нестационарного торгового объекта

- Заключение договора на установку и эксплуатацию рекламной конструкции

- Налоговая информирует

- О безопасности людей на водных объектах

- Памятки Ассоциации "СИЗ"

- Список кандидатов в присяжные заседатели МО - "город Тулун"

- Трудовые мигранты

- Режим работы администрации

- Инициативные проекты

- ВАКАНСИИ

- Информация для участников СВО

- Транспортное обслуживание населения

- Расписание автобусов

- "Горячие линии"

- Бесплатная юридическая помощь

- Гражданская оборона

- Постановления об утверждении реестра мест ( площадок) накопления ТКО и постановления о внесении изменений

- Аренда имущества

- Защити себя от мошенников

- Безопасность детства

- Доступность объектов социальной сферы для инвалидов

- Продажа и аренда земельных участков

- Памятки для предупреждения ЧС

- Информационно-разъяснительные материалы

- Прием граждан

- Телефоны экстренных служб

- Доступное жильё

- Отдых и оздоровление детей

- Памятки по защите прав потребителей

- Профилактика алкоголизации населения

- Реестр аварийного жилищного фонда

- Соблюдайте ПДД!

- Установление публичных сервитутов

-

Организации

- Информация Центра гигиены и эпидемиологии

- Служба ветеринарии Иркутской области

- Служба потребительского рынка и лицензирования Иркутской области

- Социальный фонд России по Иркутской области

- Управление Роскомнадзора

- Вопросы опеки и попечительства

- Информация Роспотребнадзора

- Информация о налогах

- Правопорядок

- Информация Службы судебных приставов

- Информация прокуратуры

- Информация ТФОМС

- ВСХП

- Информация Росреестра

- Информация кадрового центра

- Сбербанк информирует

- Служба Гостехнадзора Иркутской области

- Управление социальной защиты населения

- COVID-19 ИНФО

Информация о налогах

22.01.2026

Сведения по ЕНС можно уточнить без личного посещения налоговой инспекции

Юридические лица могут уточнить сведения по единому налоговому счету (ЕНС) с помощью «Личного кабинета» без посещения налогового органа. Ресурс позволяет налогоплательщику самостоятельно анализировать состояние сальдо ЕНС. Для этого необходимо выбрать в меню интересующий налог и посмотреть детализацию.

Кроме того, интерфейс личного кабинет помогает налогоплательщику получать актуальные сведения по предстоящим платежам, зарезервированным суммам переплаты и задолженности. При просмотре детализации любого налога можно увидеть суммы стартового сальдо на начало года. Для этого в диапазоне даты записи необходимо установить 01.01.2026, после чего будут визуализированы операции (переплата/задолженность) по виду платежа: налог, пени, штраф. Разобраться во всех нюансах применения ЕНС поможет специальная промостраница.

20.01.2026

Перед выездом за границу рекомендуется погасить задолженность по налогам

Чтобы наличие налоговых долгов не помешало выехать за пределы Российской Федерации, налогоплательщикам рекомендуется заблаговременно проверить свои расчеты с бюджетом. Узнать о задолженности, а также погасить ее в режиме онлайн можно с помощью сервиса «Личный кабинет налогоплательщика». Войти в ресурс возможно с паролем, полученным в налоговом органе, а также паролем Госуслуг.

Запрет на выезд гражданина из России выносится судебными приставами в случае, если сумма его долга превышает 30 тыс. рублей. Проверить свои обязательства перед бюджетом стоит и тем гражданам, которые не планируют выезд за рубеж, так как наличие налоговой задолженности может стать основанием для ее взыскания.

Налоговая дисциплина – основа стабильности и процветания

Федеральная налоговая служба напоминает всем налогоплательщикам о необходимости соблюдения налоговой дисциплины и ее влиянии на нашу жизнь и благополучие общества. Уплата налогов — это не просто обязанность каждого гражданина перед государством (ст. 45 НКРФ), но и вклад в развитие инфраструктуры, социальной сферы и экономики страны.

Под налоговой дисциплиной понимается своевременность уплаты всех налоговых обязательств. Она включает уплату налогов в срок, указанный законом, и полное погашение задолженности, если такая имеется. Каждый гражданин или организация обязаны заранее планировать налоговые платежи и перечислять средства до наступления крайнего срока уплаты.

Несоблюдение сроков уплаты налогов влечет негативные последствия для налогоплательщиков, такие как начисление пени за каждый день просрочки, рассчитываемой исходя из ставки Центрального банка РФ, принудительное взыскание задолженности путем направления требования налогоплательщику, списания денежных средств со счетов или обращения взыскания на доходы должника, ареста имущества.

Не стоит ожидать применения указанных мер взыскания. Уплату начисленных сумм в бюджет следует производить в установленные сроки.

Чтобы избежать неприятностей, рекомендуем соблюдать следующие правила:

- Регулярно проверяйте почту и электронные сервисы ФНС, чтобы получать актуальные уведомления о задолженностях.

- Уплачивайте налоги заблаговременно, соблюдая установленные сроки. Лучше всего настроить автоматические платежи или проверять состояние своего единого налогового счета.

- Убедитесь, что уплаченная вами сумма налогов до срока уплаты соответствует начисленной сумме.

- В случае оплаты налогов после срока уплаты, необходимо уточнить отрицательное сальдо единого налогового счета на дату платежа и не забыть учесть начисленные пени.

- Если возникли сомнения, обратитесь в налоговый орган для разъяснения ситуации.

Налоговая дисциплина — залог стабильного развития нашей страны и благополучия каждого гражданина. Соблюдая указанные рекомендации, вы сможете избежать неприятных ситуаций и будете уверены в своей финансовой безопасности.

Несовершеннолетние собственники имущества также получают налоговые уведомления

Налоговым кодексом Российской Федерации определено, что плательщиками имущественных налогов признаются физические лица, обладающие объектами недвижимости на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения, независимо от их возраста (ст. 338, 400 НК РФ).

При этом несовершеннолетние лица - владельцы налогооблагаемой недвижимости могут участвовать в налоговых отношениях через законного или уполномоченного представителя (родителя, опекуна и т.п.). Так, за несовершеннолетних, не достигших 14 лет, сделки могут совершать от их имени родители, усыновители или опекуны. Несовершеннолетние в возрасте от 14 до 18 лет совершают сделки с письменного согласия своих родителей, усыновителей или попечителей, за исключением тех сделок, которые они вправе совершать самостоятельно.

Таким образом, физические лица, признаваемые плательщиками земельного налога, налога на имущество, вне зависимости от возраста обязаны уплачивать имущественные налоги в отношении принадлежащих им объектов недвижимости самостоятельно либо через законного или уполномоченного представителя.

Уплата осуществляется налогоплательщиком на основании направленного ему налогового уведомления. Уплатить налоги за ребенка можно через сервис «Личный кабинет налогоплательщика физического лица» на сайте ФНС России www.nalog.gov.ru. Для этого необходимо во вкладке «Семейный доступ» раздела «Профиль» связать Личные кабинеты ребенка и родителя.

Избежать просрочки по уплате налогов и сборовгражданампомогут несколько простых правил

Статья 48 Налогового кодекса Российской Федерации определяет порядок принудительного взыскания задолженности по налогам, сборам и страховым взносам с физических лиц, не являющихся индивидуальными предпринимателями или утратившими такой статус. Срок для добровольного исполнения требования налогового органа об уплате (направляется через личный кабинет, портал госуслуг или по почте) составляет восемь рабочих дней с даты его получения. Если последний день срока приходится на выходной или праздничный день, то он переносится на следующий рабочий.

Чтобы избежать проблем с исполнением обязанностей по налогам и сборам, рекомендуется соблюдать несколько простых правил:

- регулярно проверять наличие задолженностей: заходить в личный кабинет налогоплательщика, подключиться к СМС-информированию о задолженности (для этого достаточно представить согласие через личный кабинет, в любой налоговый орган или МФЦ, по почте);

- своевременно оплачивать налоговые обязательства, избегать накопления долга;

- сохранять квитанции об оплате налогов;

- следить за изменениями законодательства, в том числе касающихся порядка взыскания задолженности.

Таким образом, соблюдение перечисленных рекомендаций позволит минимизировать риски принудительного взыскания долга и обеспечит своевременное исполнение всех обязательств перед бюджетом.

С 1 ноября текущего года действуют новые правила взыскания налоговых долгов с физических лиц

С 1 ноября текущего года действуют новые правила взыскания налоговых долгов с физических лиц. К судебному порядку взыскания добавляется внесудебный. В его основе лежат такие ключевые принципы:

-

бесспорность долга, который подлежит внесудебному взысканию (гарантии прав граждан на судебную защиту, если есть спор об обоснованности взыскания);

-

имущественные гарантии для физических лиц.

Положительные аспекты нового порядка:

-

сокращены издержки для налогоплательщиков по уплате госпошлины и на судебные расходы;

-

увеличен срок перехода в судебную процедуру (повторное возражение можно представить в течение 30 дней со дня получения сообщения об отказе в перерасчете или решения по жалобе);

-

действуют гарантии прав физических лиц на предварительный судебный и административный контроль (долг из ЕНС исключают, если есть возражения налогоплательщика, или он обжалует требование об уплате и решение о взыскании в административном порядке);

-

установлен дополнительный срок, чтобы налогоплательщик мог обжаловать решение о взыскании (инспекция направляет банку поручение на списание и перечисление долга по истечении семи дней со дня направления решения).

Кроме того, такой порядок предусматривает направление сообщения тем, у кого на момент вступления в силу новых правил есть долг, который можно взыскать во внесудебном порядке. При этом его взыскание приостанавливается на 30 дней. Это время поможет гражданину понять, нужно ли подавать возражения.

https://www.nalog.gov.ru/rn38/ifns/imns38_16/events/16577245/

При расчете налога на прибыль организации вправе учесть в расходах гуманитарную и благотворительную помощь участникам СВО

При расчете налога на прибыль организации вправе учесть в расходах (ст. ст. 265, 346.16 НК РФ) неденежную гуманитарную и благотворительную помощь участникам специальной военной операции (СВО). В состав внереализационных расходов могут быть включены затраты в виде стоимости имущества (за исключением денежных средств), работ, услуг, безвозмездно переданных воинским частям и организациям Вооруженных Сил Российской Федерации, войск национальной гвардии Российской Федерации, органов ФСБ России, являющимся казенными учреждениями.

При этом данные имущество, работы, услуги должны быть переданы в целях их использования указанными воинскими частями и организациями в ходе СВО. Факт передачи и цели использования необходимо подтвердить документом, подписанным командиром воинской части или уполномоченным им лицом.

Соответствующие затраты включаются в состав внереализационных расходов, а также уменьшают полученные доходы в случае применения упрощенной системы налогообложения (УСН) и единого сельскохозяйственного налога (ЕСХН). Кроме того, указанные операции не признаются объектом обложения НДС, а ранее примененный к вычету НДС по таким операциям не подлежит восстановлению.

https://www.nalog.gov.ru/rn38/news/activities_fts/16575401/

Как уплатить налоги за супругов и детей

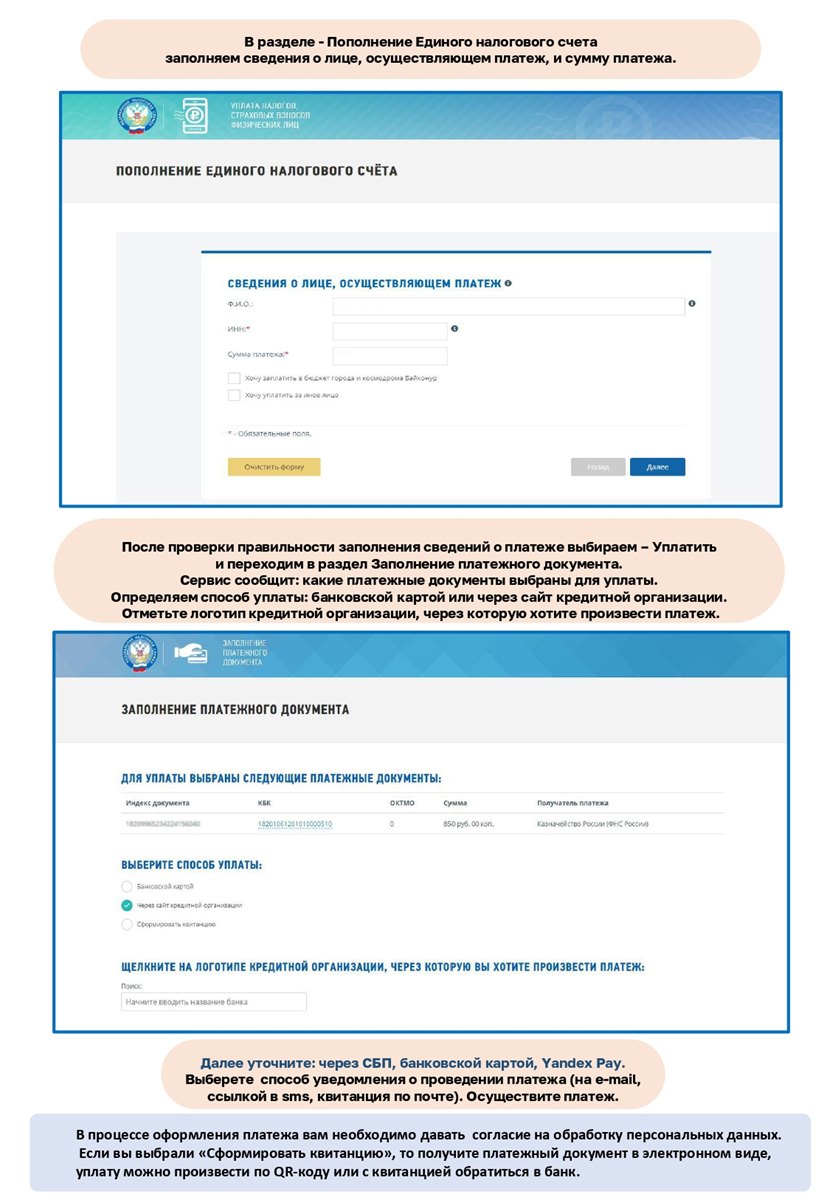

С помощью сервиса ФНС России «Уплата налогов и пошлин» пополнить единый налоговый счет (ЕНС) физического лица очень просто: необходимо перейти в соответствующий раздел и поставить отметку «Хочу уплатить за иное лицо». В платежных документах в разделе «Сведения о лице, осуществляющем платеж» указываются данные того, кто уплачивает, а в разделе «Сведения о лице, чья обязанность по уплате исполняется» – ФИО и ИНН того, за кого производится платеж.

За несовершеннолетних детей уплатить налоги можно из «Личного кабинета физических лиц» родителей. Для этого родителю (усыновителю, опекуну, попечителю) нужно:

-

подключить «Семейный доступ» (в разделе «Настройки профиля» перейти в раздел «Семейный доступ», выбрать «Добавить пользователя», ввести ИНН ребенка и отправить запрос, затем в Личном кабинете ребенка подтвердить разрешение на подключение функционала);

-

в разделе «Налоги» проверить информацию о начислениях;

-

выбрать фамилию, имя и отчество ребенка;

-

оплатить начисления.

https://www.nalog.gov.ru/rn38/ifns/imns38_16/events/16576600/

Интервью: Обимущественных налогах физических лиц

Физические лица, владеющие недвижимым имуществом, земельными участками и транспортными средствами, обязаны ежегодно уплачивать имущественные налоги. Они являются для граждан обязательными платежами. Именно эти средства впоследствии участвуют в финансировании различных сфер общественной жизни: здравоохранения, образования, дорожной отрасли и т.д. Об особенностях налогообложения физических лиц мы попросили рассказать начальника Межрайонной ИФНС России №6 по Иркутской области Елену Александровну Шлапакову.

- Елена Александровна, на основании чего налоговая служба производит начисление имущественных налогов, в какие сроки уведомление на уплату должно быть направлено налогоплательщику, и что в нем указано?

- Расчет налогов производится на основании сведений, поступающих из регистрирующих органов. Уведомления направляют налогоплательщикам не позднее, чем за 30 дней до срока уплаты. Пользователи личных кабинетов на сайте ФНС России и портале Госуслуг получают их в электронном виде, остальные – по почте. В уведомлении содержится информация об объектах имущества, начисленных суммах налогов и все реквизиты для их уплаты. Плательщикам, у которых не образуется налога к уплате (имеющим право на налоговые льготы или вычеты), уведомление не направляют. Не пришлют его и тем, у кого общая сумма налогов составляет менее 300 рублей.

- Елена Александровна, на какое имущество установлены федеральные льготы по налогу?

- Право на налоговые льготы, как и прежде, имеют определенные категории налогоплательщиков (пенсионеры, предпенсионеры, инвалиды, ветераны, военнослужащие, граждане, подвергшиеся воздействию радиации, владельцы хозстроений до 50 кв. м и т.п.), перечисленные в ст. 407 Налогового кодекса Российской Федерации. Льготы применяются в отношении: квартиры, части квартиры или комнаты; жилого дома или его части (в том числе жилого строения, расположенного на земельном участке для ведения личного подсобного хозяйства, огородничества, садоводства, индивидуального жилищного строительства); гаража или машино-места.

Также не уплачивают налог физические лица, осуществляющие профессиональную творческую деятельность, в отношении специально оборудованных помещений, сооружений, используемых ими исключительно в качестве творческих мастерских, ателье, студий, а также жилых домов, квартир, комнат, используемых для организации открытых для посещения негосударственных музеев, галерей, библиотек, – на период такого их использования. Не облагаются налогом на имущество не имеющие капитального фундамента теплицы, сборно-разборные хозблоки, бытовки, навесы, временные строения.

Дополнительные льготы могут быть установлены нормативными правовыми актами представительных органов муниципальных образований по месту нахождения налогооблагаемого имущества.

Кроме того, в ст. 407 НК РФ внесены изменения (Федеральный закон от 08.08.2024 №259-ФЗ), в соответствии с которыми расширен перечень граждан, имеющих право на льготу за налоговые периоды 2022 – 2024 годов. К ним относятся лица, принимающие (принимавшие) участие в специальной военной операции, и члены их семей.

С подробной информацией о налоговых льготах можно ознакомиться в разделе «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России.

- Каков порядок оформления льгот?

- Установлен беззаявительный порядок предоставления льгот гражданам, исходя из информации, полученной налоговыми органами из других ведомств и организаций, в том числе из органов соцзащиты. При этом за налогоплательщиками сохраняется право представления соответствующего заявления. Данное правило применяется независимо от того, на каком уровне установлена льгота, – федеральным законодательством или нормативными актами муниципальных образований.

Граждане могут подать заявление и документы, подтверждающие право на льготу, обратившись лично в любой налоговый орган или отделение МФЦ, либо направив документы по почте или через «Личный кабинет для физических лиц» на сайте налогового ведомства. Инспекция направит налогоплательщику уведомление о предоставлении льготы либо сообщит об отказе в ее предоставлении.

- Кому положен вычет по земельному налогу?

- Для граждан, перечисленных в п. 5 ст. 391 НК РФ (например, пенсионеров и предпенсионеров, многодетных родителей, инвалидов и др.). Налоговая база уменьшается на величину кадастровой стоимости 600 кв. м площади земельного участка («шесть соток»).

- Что делать, если в налоговом уведомлении неверно указан период владения квартирой, или обнаружены другие ошибки?

- Нужно обратиться в инспекцию, которая с учетом сведений, полученных из регистрирующих органов, произведет перерасчет налога. Это можно сделать электронно на сайте через «Личный кабинет для физических лиц» или с помощью сервиса «Обратиться в ФНС», подать заявление лично в инспекцию, МФЦ, либо направить почтой.

- В какой срок необходимо уплатить имущественные налоги?

- Единый срок уплаты всех имущественных налогов за 2024 год – не позднее 1 декабря 2025 года.

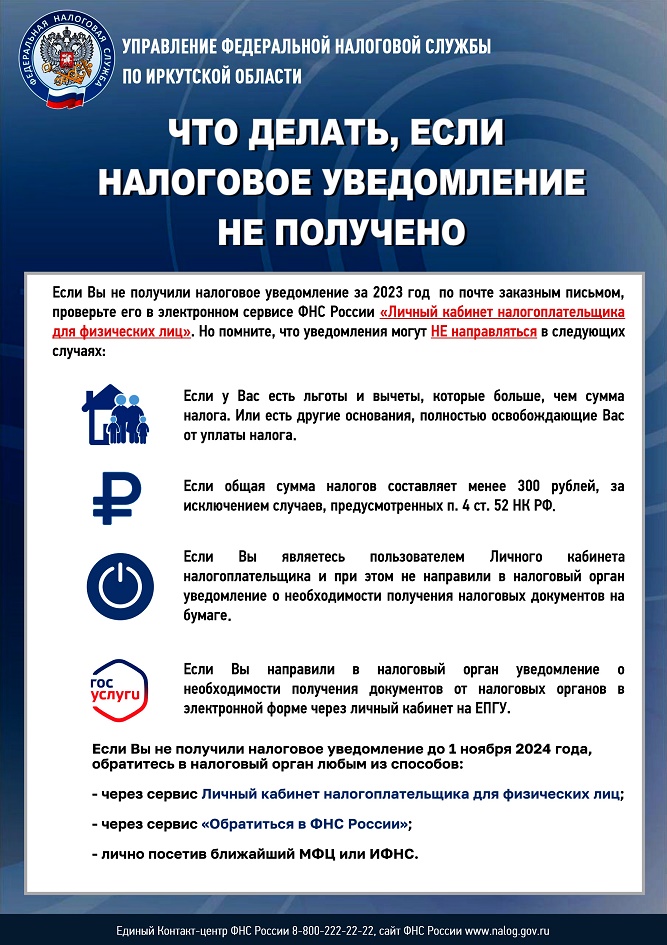

- Если налоговое уведомление не получено, каким способом можно его получить?

- Можно обратиться в любой налоговый орган или отделение МФЦ «Мои документы» с документом, удостоверяющим личность.

Обращаю внимание, что 26 ноября 2025 года с 09:00 до 20:00 во всех налоговых инспекциях Иркутской области пройдут Дни открытых дверей для налогоплательщиков по вопросам уплаты имущественных налогов физических лиц. Все желающие смогут больше узнать о порядке исполнения налоговых уведомлений, получить документы и ответы на интересующие вопросы.

Для пользователей личных кабинетов реализована возможность направлять онлайн-отчеты по цифровой валюте

В личных кабинетах налогоплательщиков действует функционал по направлению онлайн-отчетности для майнеров. Через сервис пользователи могут представлять в налоговый орган информацию о получении цифровой валюты. Эти данные, а также сведения об адресе-идентификаторе (включая адрес-идентификатор майнинг-пула) лицам, осуществляющим майнинг (в том числе участникам майнинг-пула), необходимо предоставлять не позднее 20 числа месяца, следующего за месяцем, в котором цифровая валюта получена.

Воспользоваться функционалом владелец личного кабинета может, осуществив вход с помощью квалифицированной электронной подписи (КЭП). Чтобы подать информацию, ему нужно заполнить форму в сервисе дляфизических лиц в разделе «Майнинг», для юридических лиц – «Майнинг цифровой валюты», индивидуальных предпринимателей – Жизненные ситуации/«Майнинг цифровой валюты». При этом индивидуальные предприниматели и юридические лица смогут направить ее в налоговый орган только в случае включения в Реестрмайнеров и операторов.

Подробно ознакомиться с правилами осуществления майнинговой деятельности и порядком ее легализации, а также найти необходимые ответы на актуальные вопросы можно на промостранице налогового ведомства «Майнинг цифровой валюты».

https://www.nalog.gov.ru/rn38/ifns/imns38_16/events/16578297/

Налоговый вычет: сроки возврата

Налогоплательщик вправе распорядиться суммой денежных средств, формирующих положительное сальдо единого налогового счета (ЕНС), путем возврата этой суммы на его счет в банке. Для этого ему нужно представить заявление, форма которого утверждена Приказом ФНС России от 30.11.2022 №ЕД-7-8/1133@. Положительное сальдо может образоваться, в том числе при предоставлении гражданину социальных и имущественного (в связи с покупкой жилья) налоговых вычетов.

Подать декларацию по форме 3-НДФЛ исключительно с целью получения налоговых вычетов и возврата налога на доходы можно в любое время в течение трех лет по окончании года, по доходам за который налогоплательщик намерен получить вычет. При этом рекомендуется заполнять заявление о распоряжении путем возврата сумм денежных средств, формирующих положительное сальдо ЕНС, в составе декларации (приложение к разделу 1 декларации).

Когда заявление на возврат представлено в составе декларации, то налоговый орган не позднее следующего дня после завершения камеральной проверки (если в ходе ее не выявлено нарушений) направляет в территориальный орган Федерального казначейства поручение о возврате суммы денежных средств. Если камеральной налоговой проверкой выявлены нарушения, то такое поручение направят не позднее следующего дня после вступления в силу решения налогового органа по ее результатам.

Если же налогоплательщик не заполнил заявление с реквизитами на возврат в составе декларации, то он сможет подать его отдельно только после завершения камеральной налоговой проверки. Для этого ему придется самостоятельно отслеживать ее статус. В этом случае поручение о возврате НДФЛ в органы казначейства направят не позднее дня, следующего за получением заявления от налогоплательщика.

Обращаем внимание, что если в заявлении на возврат налога будет указан банковский счет, информация о котором отсутствует в налоговом органе, то срок возврата может увеличиться на время, которое понадобится инспекции для получения информации от банка (до 3 рабочих дней с момента запроса).

Налоговая служба рекомендует гражданам сделать выбор в пользу легальной оплаты труда

Недобросовестные работодатели часто идут на выплату серой заработной платы, чтобы избежать уплаты налогов и страховых взносов за работника. Кроме того, чтобы уклониться от социальных выплат, работодатель, пользуясь правовой неграмотностью работника, под видом трудового договора может умышленно заключить договор гражданско-правового характера, на который не распространяются нормы ТК РФ. Работник лишается пенсионных накоплений и всех тех выплат, которые идут из Социального фонда России: по больничным листам, пособий по беременности и родам, по уходу за ребенком.

Также отсутствие легального дохода лишает граждан отпускных выплат, получения налоговых вычетов по НДФЛ и выходного пособия в случае увольнения. Низкие доходы могут привести и к трудностям при оформлении кредитов или ипотеки. Как правило, размер, порядок и срок выплат серой зарплаты не закреплены внутренними документами, поэтому работодатель может прекратить их в любой момент, и работнику будет проблематично получить оплату за свой труд.

Налоговая служба рекомендует гражданам осознанно отнестись к получению заработной платы и сделать выбор в пользу легальной оплаты труда. Если работодатель отказывается выплачивать зарплату официально, сотрудник вправе обратиться в трудовую инспекцию или прокуратуру.

Какие подарки не облагаются налогом на доходы физических лиц

Подарок является доходом для целей налогообложения налогом на доходы физических лиц (НДФЛ) в зависимости от вида и того, кто его вручил. Так, подарки освобождаются от налогообложения в следующих случаях:

- если он получен от близких родственников (родители, дети, супруги, бабушки, дедушки, внуки, братья, сестры) или членов семьи;

- стоимость подарка от организации или индивидуального предпринимателя (налогового агента) составляет не более 4 тыс. рублей;

- получатель – ветеран или инвалид Великой Отечественной войны (вне зависимости от стоимости подарка).

Если стоимость подарка неизвестна, то налоговая база определяется по общему правилу:

- для недвижимости: кадастровая стоимость на 1 января года регистрации права собственности (или на дату постановки на кадастровый учет, если объект создан в течение года);

- для транспортного средства: рыночная стоимость;

- для акций, долей, паев: рыночная стоимость, при этом за рыночную стоимость подаренной доли в уставном капитале может быть принята действительная стоимость доли участника общества с ограниченной ответственностью, соответствующая части стоимости чистых активов общества, пропорциональной размеру доли, либо устанавливается независимым оценщиком.

Дорогостоящие подарки не от близких родственников облагаются НДФЛ. Если подарены недвижимость, транспортные средства, акции, доли, паи, цифровые финансовые активы, цифровые права, включающие одновременно цифровые финансовые активы и утилитарные цифровые права, налог на доходы необходимо уплатить. Иные доходы в виде дара, например, в виде наличных или безналичных денежных средств, налогом не облагаются.

Подать налоговую декларацию по форме 3-НДФЛ (не позднее 30 апреля) можно на бумаге в налоговую инспекцию или МФЦ, либо направить почтовым отправлением с описью вложения. Кроме того, представить документ возможно в электронной форме через Единый портал госуслуг или «Личный кабинет налогоплательщика» на сайте налогового ведомства. С 2025 года для декларирования доходов, полученных в 2024 году, действует форма налоговой декларации 3-НДФЛ, утвержденная приказом ФНС России от 19.09.2024 № ЕД-7-11/757@. Сумму налога, исчисленную исходя из декларации, нужно уплатить не позднее 15 июля.

Автоплатеж позволяет самозанятым не пропустить срок уплаты налога

Для самозанятых граждан разработано специальное приложение «Мой налог», которое обеспечивает удаленное взаимодействие с налоговыми органами. Уплата налога на профессиональный доход производится не позднее 28 числа месяца, следующего за истекшим налоговым периодом (месяцем). Если эта дата является праздничным или выходным днем, срок уплаты переносится на следующий рабочий день.

В мобильном приложении предусмотрена возможность отражения банковской карты для оперативного осуществления платежей. При этом для удобства уплаты налога в разделе «Прочее/Платежи» можно настроить автоплатеж. Это помогает не допускать неуплаты исчисленных сумм и начисление пени, а также экономит время на заполнении платежных поручений.

ФНС России разъяснила, как исчисляется туристический налог

С 1 января 2025 года Налоговый кодекс дополнен главой 33.1, которая регламентирует порядок применения туристического налога.

Так, плательщиками налога признаются организации и физические лица, оказывающие услуги по предоставлению мест для временного проживания физических лиц в средствах размещения. Налоговой базой является стоимость такой услуги без учета сумм налога и НДС. Ставка устанавливается нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя, нормативными правовыми актами представительного органа федеральной территории «Сириус») и в 2025 году не может превышать 1%.

Налог будет рассчитываться в течение того налогового периода, в котором осуществлялся полный расчет с лицом, приобретающим услугу по временному проживанию. Исчисление производится исходя из налоговой ставки, действующей в указанный налоговый период. При этом расчет налога не зависит от даты фактического получения услуги в средстве размещения или даты частичной оплаты такой услуги.

Например, в марте 2025 года гражданин оплатил 50 % услуги по временному проживанию в гостинице в июле 2025 года. В июне он произвел полный расчет за услуги по временному проживанию – внес оставшиеся 50%. Ставка туристического налога во II квартале 2025 года равна 1%. Туристический налог в этом случае необходимо исчислить во II квартале 2025 года по ставке 1%.

Узнать подробную информацию о системах налогообложения поможет специальный сервис на сайте ФНС России

Индивидуальные предприниматели, осуществляющие реализацию лекарственных препаратов для ветеринарного применения, подлежащих обязательной маркировке средствами идентификации, не вправе применять патентную систему налогообложения (ПСН) после 1 сентября 2024 года. Доходы от указанного вида деятельности должны учитываться в рамках иных режимов налогообложения (в частности, ОСНО, УСН).

Согласно НК РФ для целей применения ПСН к розничной торговле, а также к медицинской или фармацевтической деятельности не относится реализация лекарственных препаратов, подлежащих обязательной маркировке средствами идентификации, в том числе контрольными (идентификационными) знаками (пп. 38 п.2 ст. 346.43, п.3 ст. 346.43 НК РФ). С 1 сентября 2024 года предусмотрено введение обязательной маркировки на лекарственные препараты для ветеринарного применения по кодам, указанным в перечне, утвержденном распоряжением Правительства РФ от 28.04.2018 № 792-р.

Более подробная информация о нюансах применения разных налоговых систем размещена на сайте ФНС России в сервисе «Выбор подходящего режима налогообложения». В ресурсе пользователь может выбрать соответствующую категорию, предполагаемый размер годового дохода, количество наемных работников и др. В зависимости от заданных параметров система предложит подходящие налоговые режимы, по каждому из которых можно прочитать дополнительную информацию.

С начала года изменились ставки по налогу на прибыль организаций

С 1 января 2025 года налоговая ставка по налогу на прибыль организаций повышена с 20% до 25 % за счет увеличения части, перечисляемой в федеральный бюджет. Ставка по налогу, зачисляемому в региональный бюджет, останется прежней (Федеральный закон от 12.07.2024 № 176-ФЗ). Ранее в федеральный бюджет направлялось 3% от суммы налога на прибыль. Изменения предполагают, что региональная часть останется на уровне 17%, а федеральная – вырастет до 8%. С 2031 года региональная часть увеличится до 18% за счет снижения федеральной до 7%.

Для некоторых направлений российского бизнеса установлены пониженные ставки налога на прибыль. Так, для ИТ-организаций в 2025–2030 гг. действует льготная ставка в размере 5%. При этом в региональный бюджет ее сохранили в размере 0 %. Для организаций радиоэлектронной промышленности при отчислении налога в федеральный бюджет ставка составит 8%, а в региональный – также 0%.

Кроме того, с 2025 года вводится новый инструмент налогового стимулирования инвестиций – инвестиционный вычет, который позволит уменьшить часть налога на прибыль, зачисляемую в федеральный бюджет, на расходы на основные средства и нематериальные активы. При этом региональный инвестиционный налоговый вычет бессрочный. С основными изменениями налогового законодательства, которые вступили в силу в 2025 году, можно ознакомиться на промостранице «Налоги 2025»

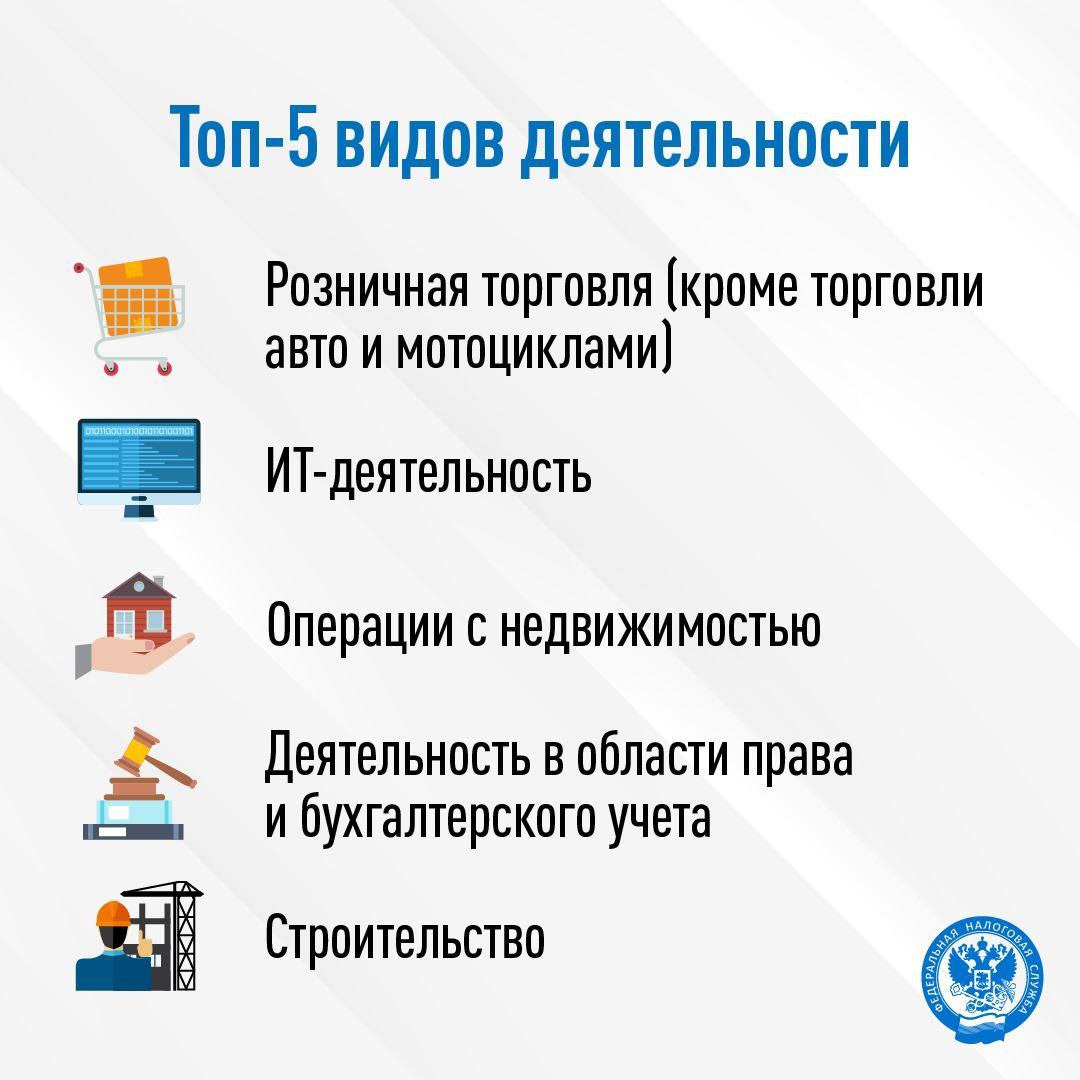

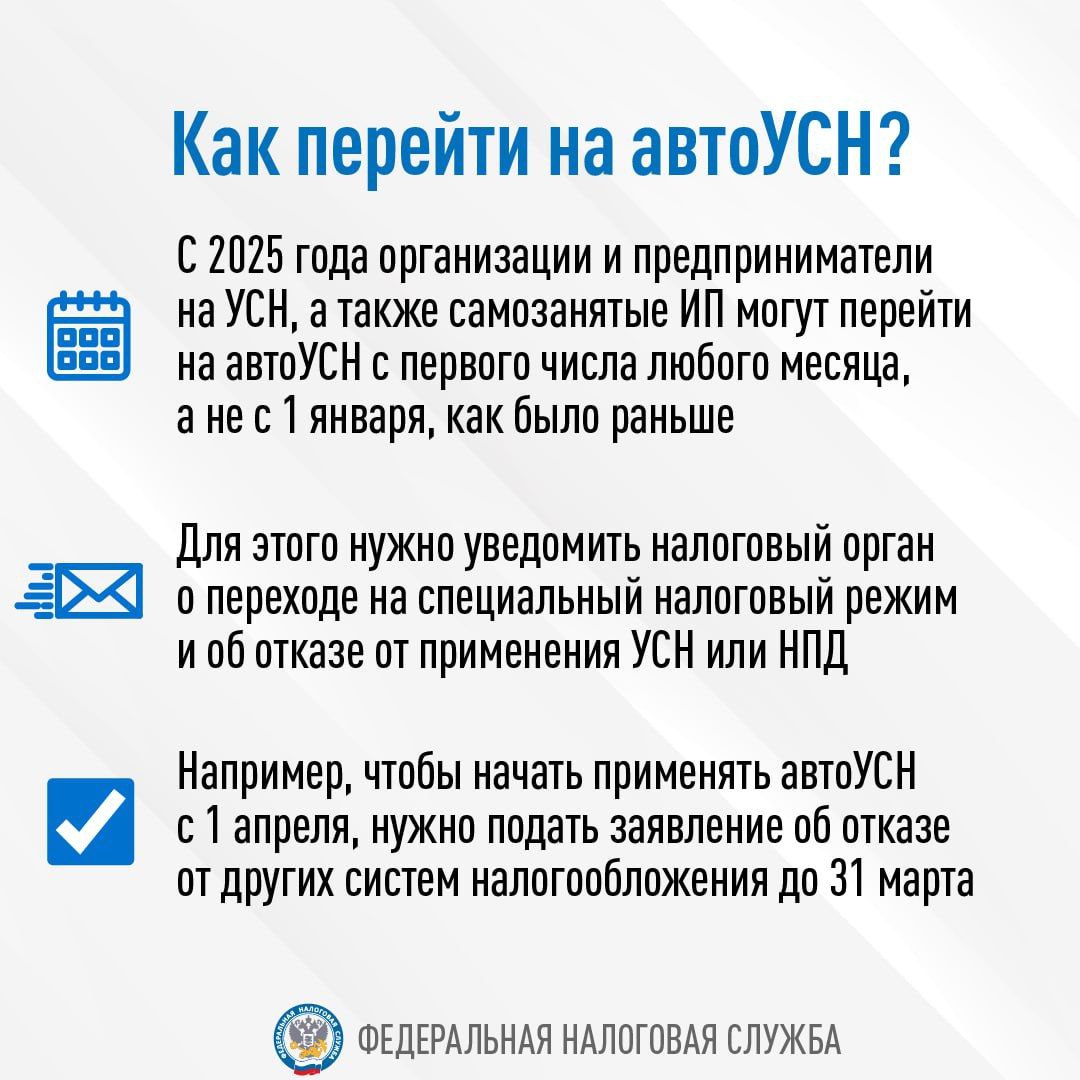

С начала года в Иркутской области начал действовать специальный налоговый режим автоУСН

С этого года на территории Иркутской области начал действовать специальный налоговый режим – автоматизированная упрощенная система налогообложения (автоУСН). Им воспользовались уже 184 представителя бизнеса региона. Организации и индивидуальные предприниматели (ИП) на УСН, а также самозанятые ИП могут осуществить переход на него с первого числа любого месяца.

Уведомление о переходе и об отказе от применения УСН или НПД необходимо подать через личный кабинет налогоплательщика или уполномоченную кредитную организацию. Например, чтобы начать применять автоУСН с 1 марта, следует подать заявление об отказе от других систем налогообложения до 28 февраля.

Данный режим позволяет упростить налоговое администрирование для субъектов малого предпринимательства. Расчет налога осуществляют непосредственно налоговые органы. Учет доходов и расходов производится в автоматизированном режиме в «Личном кабинете налогоплательщика» юридического лица или индивидуального предпринимателя и определяется на основании данных контрольно-кассовой техники (ККТ), банков и сведений, внесенных налогоплательщиками. При этом плательщики могут проверить информацию об операциях на расчетных счетах и ККТ, при необходимости скорректировать ее и выгрузить в виде отчета.

В рамках автоУСН налоговый орган по итогам налогового периода не позднее 15-го числа через личный кабинет уведомляет налогоплательщика о налоговой базе, сумме убытка (при наличии), налога, а также реквизитах для осуществления уплаты.

При применении автоУСН налоговые ставки составляют:

- 8% – при объекте налогообложения «доходы»;

- 20% (минимальный налог 3%) – при объекте налогообложения «доходы, уменьшенные на величину расходов».

При этом плательщики-юридические лица освобождены от уплаты страховых взносов за работников, а индивидуальные предприниматели – за себя. Уплачиваются только фиксированные взносы на травматизм. Кроме того, в рамках режима не нужно представлять отдельные формы обязательной отчетности (декларация по УСН, расчет 6-НДФЛ (с учетом справок о доходах физического лица), расчет по страховым взносам и другие), за исключением определенных случаев, а также вести Книгу учета доходов и расходов.

Приближается единый срок уплаты налогов на имущество организаций за 2024 год

Налогоплательщики-юридические лица должны уплатить налоги на имущество организаций (транспортный и земельный, налог на имущество) за 2024 год не позднее 28 февраля.

Для распределения налоговых платежей в бюджетной системе юрлица представляют в налоговые органы уведомления об исчисленных суммах указанных налогов за 2024 год. Исключение – исчисление налогов за объекты налогообложения, сведения о которых содержатся в декларации по налогу на имущество организаций, представленной за соответствующий период.

Такое уведомление представляется в налоговый орган по месту учета не позднее 25 февраля текущего года. Оно может направляться по ТКС либо через личный кабинет налогоплательщика в соответствии с п. 9 ст. 58 НК РФ. Лица, не указанные в п. 3 ст. 80 НК РФ, могут представить его на бумаге.

Кроме того, организации, имеющие право на установленные законодательством льготы по налогам на имущество за 2024 год, могут направить в налоговый орган для учета при формировании сообщений об исчисленной сумме налогов:

- заявление об их предоставлении по транспортным средствам и земельным участкам,

- заявление – по объектам недвижимости, налоговая база по которым определяется как кадастровая стоимость.

Они также вправе приложить подтверждающие документы.

Если имеющий право на льготу налогоплательщик не представил такое заявление или не сообщил об отказе от применения налоговой льготы, таковая предоставляется в проактивном (беззаявительном) порядке на основании сведений, полученных налоговым органом в соответствии с федеральными законами. Она действует с налогового периода, в котором у организации возникло право на льготу.

С 01.01.2025 все организации и индивидуальные предприниматели, применяющие УСН, становятся налогоплательщиками НДС.

Если доходы налогоплательщика УСН не превысили 60 млн рублей в год, то обязанность по исчислению и уплате НДС в бюджет у него не возникает.

Порог доходов 60 млн рублей для освобождения от НДС оценивается как по предыдущему календарному году, так и по текущему календарному году.

На примере ближайшего года (2025):

1

Если доходы за 2024 год составили менее 60 млн рублей

Налогоплательщик УСН с доходом за 2024 год менее 60 млн рублей с 1 января 2025 года освобождается от НДС. Это освобождение действует до тех пор, пока его выручка с января 2025 не превысит 60 млн рублей.

Как только доход в течение года превысит 60 млн рублей, то для операций с 1 числа следующего месяца налогоплательщик вправе выбрать по какой ставке НДС работать: по общеустановленной 20% (10%, 0%) с налоговыми вычетами или по специальным ставкам 5% (7%, 0% по отдельным операциям) без налоговых вычетов.

Если в 2025 году доход не превысил 60 млн рублей, то и с начала 2026 года применяется освобождение от НДС. И так цикл повторяется.

2

Если доходы на 2024 год составили более 60 млн рублей

Налогоплательщик УСН с доходом за 2024 год более 60 млн рублей с 1 января 2025 года начинает исчислять и уплачивать НДС по всем операциям реализации товаров (работ, услуг) и полученным авансам с 01.01.2025.

При этом если налогоплательщик УСН осуществляет не признаваемые объектом налогообложения НДС или необлагаемые НДС операции, то по таким операциям у него не возникает обязанности исчислять и уплачивать НДС в бюджет. Перечень таких операций и условия освобождения от уплаты НДС приведены в статьях 146, 149 НК РФ.

Если в 2025 году доход не превысил 60 млн рублей, то с начала 2026 года применяется освобождение от НДС. И так цикл повторяется.

Налоговая политика и практика: на что обратить внимание при заявлении социального налогового вычета в 2025 году

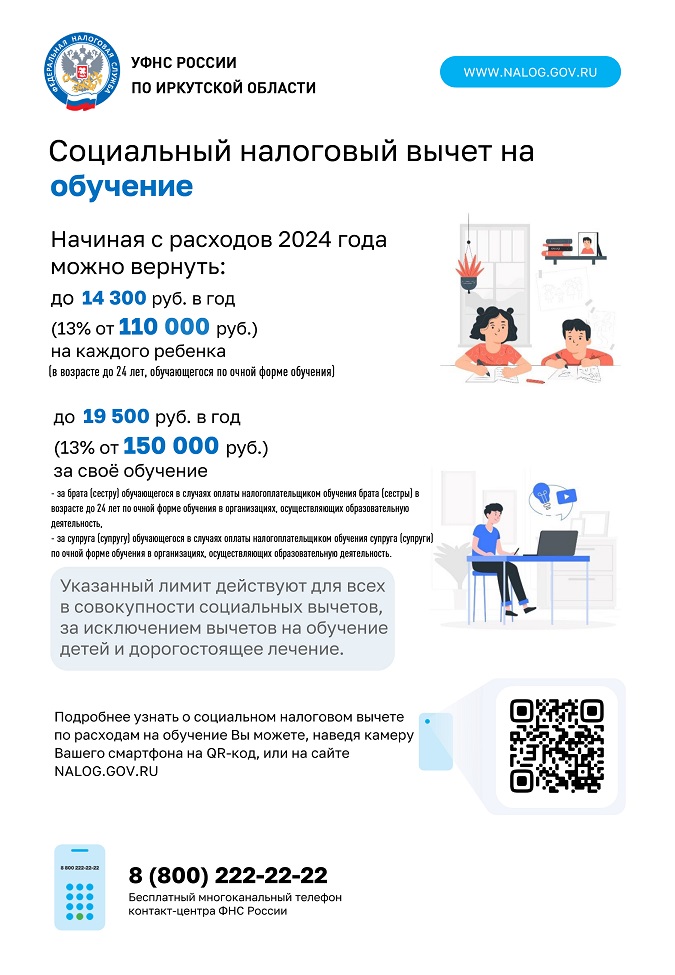

Декларации 3-НДФЛ представляются не более чем за три предыдущих года. То есть в 2025 году налогоплательщик может заявить право на социальные налоговые вычеты за 2022, 2023 и 2024 годы.

В 2024 году установлено новое предельное значение социального налогового вычета — не более 150 тыс. рублей (до 110 тыс. рублей — по расходам на обучение ребенка), которое применяется в отношении доходов, полученных в течение всего 2024 года. Таким образом, например, по расходам на лечение в 2023 году и задекларированным в 2025 году, может быть предоставлен вычет в размере не более 120 тыс. рублей.

Что касается вычета по расходам на обучение детей, то его предельное значение применяется в отношении каждого ребенка. Иными словами, максимальный размер вычета по расходам на обучение двоих детей, если расходы на каждого из них в 2024 году составили 110 тыс. рублей и более, — 220 тыс. рублей в совокупности на обоих родителей.

Также следует отметить, что с 1 января 2024 года социальный налоговый вычет можно заявить по расходам на очное обучение супруга (супруги).

Об изменениях, касающихся налоговых вычетов по НДФЛ, рассказал начальник отдела налогообложения доходов физических лиц Управления налогообложения доходов физических лиц и администрирования страховых взносов ФНС России Владислав Лабутов, журнал «Налоговая политика и практика», № 1/2025.

Значительно увеличены стандартные налоговые вычеты на детей

С начала года вступили в силу изменения в системе стандартных налоговых вычетов на детей (Федеральный закон от 12.07.2024 № 176-ФЗ). Теперь на второго ребенка вычет увеличен с 1400 до 2800 рублей в месяц, на третьего и каждого последующего – с 3000 до 6000 рублей в месяц. Также до 12 тыс. рублей увеличен вычет опекунам, попечителям, приемным родителям на каждого ребенка-инвалида.

Эта же мера действует для учащихся очной формы обучения, аспирантов, ординаторов, интернов, студентов в возрасте до 24 лет, если они являются инвалидами I или II групп. Кроме того, повышен предельный размер доходов, до достижения которого применяются стандартные налоговые вычеты, с 350 до 450 тыс. рублей.

На первого ребенка вычет остался прежним и составляет 1400 рублей. Кроме того, сохранились нормы, позволяющие получать указанные стандартные налоговые вычеты единственному родителю (приемному родителю), усыновителю, опекуну, попечителю в удвоенном размере. Таким образом, данная категория налогоплательщиков в 2025 году получает вычеты в следующем размере:

- на второго ребенка – 5600 рублей в месяц;

- на третьего и каждого последующего ребенка – ежемесячно по 12 тыс. рублей;

- на ребенка-инвалида, находящегося на обеспечении опекуна, попечителя, приемного родителя, супруга (супруги) приемного родителя, – 24 тыс. рублей.

Стандартный налоговый вычет предоставляется работодателем на основании письменного заявления и документов, подтверждающих право на данный налоговый вычет (копии свидетельства о рождении ребенка, свидетельства о заключении брака либо справки об отсутствии факта государственной регистрации заключения брака, выданной органами ЗАГС, а также справки об установлении инвалидности).

В рамках института единого налогового счета действует установленный порядок учета налоговых обязательств

В рамках института единого налогового счета действует установленный порядок учета налоговых обязательств и уплаты налогов (Федеральный закон от 14.07.2022 №263-ФЗ). Все налогоплательщики осуществляют уплату единого налогового платежа (ЕНП), а для учета налоговых обязательств введены единые налоговые счета.

Распределение сумм единого налогового платежа производится с соблюдением следующей последовательности: недоимка по НДФЛ (начиная с наиболее раннего момента ее выявления), НДФЛ (текущие платежи), недоимка по иным налогам, авансовые платежи, сборы, страховые взносы (с момента возникновения обязанности по их уплате) и пени, проценты, штрафы. Если поступившего платежа не хватает, то денежные средства распределяются пропорционально размеру обязательства одной очереди.

Чтобы избежать образования задолженности, налогоплательщики могут быть бесплатно информированы налоговой инспекцией. Сообщения отправят на телефон в виде смс или на адрес электронной почты. Для этого нужно из «Личного кабинета налогоплательщика» направить согласие, указав соответствующий номер телефона и (или) e-mail. Сообщения будут приходить только в случае наличия долга по налогам и сборам.

Информационное сообщение отдела работы с налогоплательщиками УФНС России по Иркутской области

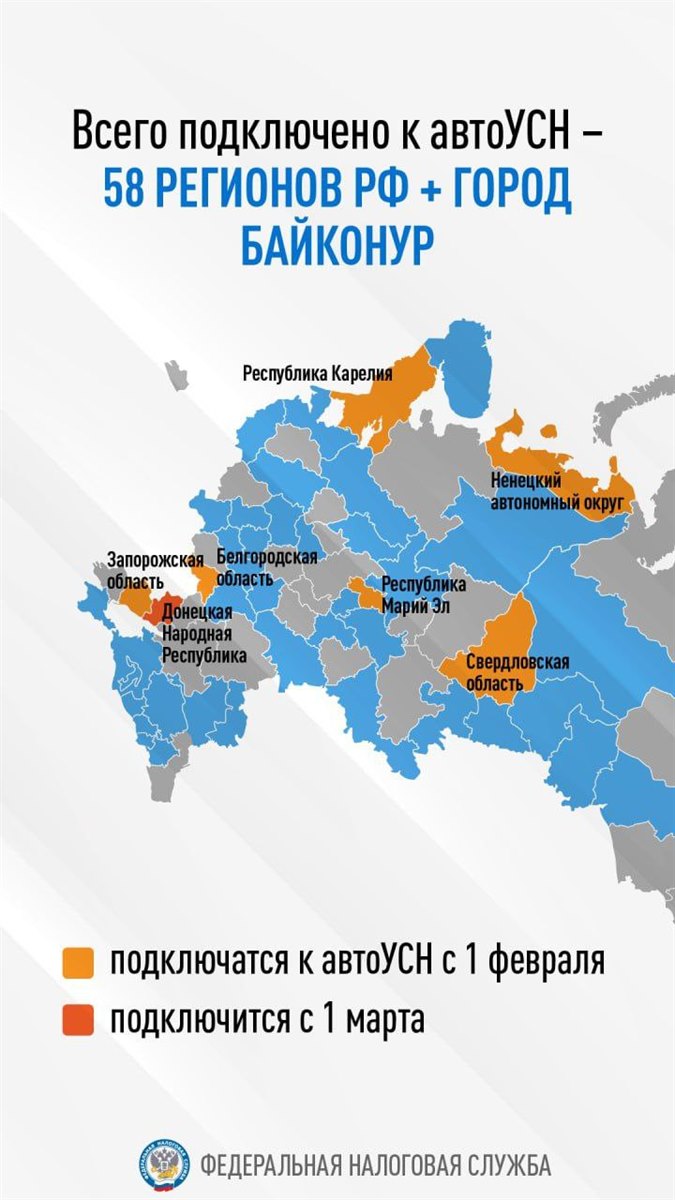

АвтоУСН уже доступен налогоплательщикам 58 регионов

Более 22,7 тысяч предпринимателей уже применяют автоУСН. С 1 января этот налоговый режим стал доступен налогоплательщикам города Байконур и еще 58 регионов РФ (в том числе пилотных Москвы, Подмосковья, Калужской области и республики Татарстан). С начала этого года к режиму присоединились около 5 тысяч предпринимателей.

С 1 февраля автоУСН станет доступен ещё в шести регионах: республика Карелия, республика Марий Эл, Белгородская и Свердловская области, Ненецкий автономный округ, Запорожская область, с 1 марта – в Донецкой Народной Республике.

С 2025 года организации и индивидуальные предприниматели, применяющие УСН, и самозанятые ИП вправе перейти на автоУСН с первого числа любого месяца, а не с 1 января, как было раньше. Для этого нужно уведомить налоговый орган о переходе на специальный налоговый режим и об отказе от применения УСН или НПД. Например, чтобы начать применять автоУСН с 1 апреля, то подать заявление об отказе от других систем налогообложения нужно до 31 марта.

Актуальную информацию об участии региона в эксперименте, а также о самом налоговом режиме и порядке перехода на его применение можно получить на нашем официальном сайте по ссылке.

https://www.nalog.gov.ru/rn77/news/ativities_fts/15354802/

С 1 января 2025 года организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения (УСН), признаются плательщиками налога на добавленную стоимость (НДС). Изменения в НК РФ внесены Федеральным законом от 12.07.2024 №176-ФЗ. Вместе с тем, если сумма доходов за предыдущий год не превысила в совокупности 60 млн рублей, они освобождаются от исчисления и уплаты НДС в бюджет. Таким освобождением могут воспользоваться и вновь созданные организации (вновь зарегистрированные индивидуальные предприниматели), а также налогоплательщики, реализующие подакцизную продукцию.

Освобождение предоставляется автоматически, уведомлять налоговый орган не нужно. Если в течение календарного года доход превысит 60 млн рублей, данное право утрачивается с первого числа месяца, следующего за месяцем, в котором произошло превышение.

В случае, если установленный предел дохода превышен, налогоплательщик вправе выбрать ставку НДС. Можно сделать выбор в пользу применения общего порядка исчисления и уплаты НДС (ставка 20 % или 10 % с правом применения вычетов), либо пониженных ставок (5 % и 7 %). У субъектов бизнеса, использующих ставки 5 % и 7 %, отсутствует возможность воспользоваться вычетом по НДС по приобретенным товарам, работам и услугам.

По общему правилу НДС необходимо уплачивать равными долями в течение трех месяцев, следующих за истекшим кварталом. Срок – не позднее 28-го числа каждого месяца. Налог уплачивается в рамках перечисления единого налогового платежа. Срок подачи налоговой декларации по НДС – не позднее 25-го числа месяца, который следует за истекшим кварталом.

Утверждена новая форма книги продаж

С 1 января 2025 года оформлять книгу продаж и дополнительный лист к ней нужно по новой форме. Основные изменения связаны с принятием поправок в НК РФ, касающихся порядка уплаты НДС субъектами УСН, а также продавцами из стран ЕАЭС или их посредниками при реализации на территории Российской Федерации товаров физическим лицам без статуса индивидуального предпринимателя через электронные торговые площадки.

Так, в книгу продаж и дополнительный лист к ней необходимо добавить четыре новые графы. В графах 15а и 15б плательщики УСН, применяющие ставки НДС 5% или 7%, указывают стоимость продаж. Сумму исчисленного НДС такие плательщики отражают в графах 18а и 18б. Российские посредники-налоговые агенты обязаны указывать исчисленный НДС по расчетной ставке 16,67% или 9,09 % в графах 17 или 18 книги продаж. В случае возврата товаров посредники заполняют графы 14 и 15 книги покупок.

Продлить электронную подпись можно без визита в инспекцию

Перевыпустить сертификат ключа проверки квалифицированный электронной подписи (КЭП) в Удостоверяющем центре ФНС России (УЦ) можно без личного посещения налогового органа. Функционал, позволяющий сделать это дистанционно, действует в интерактивных сервисах налоговой службы: «Личный кабинет юридического лица» и «Личный кабинет индивидуального предпринимателя».

Для этого необходимо, чтобы пользователь (владелец сертификата) имел действующий сертификат, полученный в УЦ ФНС России или у доверенного лица УЦ ФНС России. Процедура дистанционного перевыпуска занимает всего несколько минут. Нужно в личном кабинете выбрать раздел «Перевыпустить сертификат электронной подписи» и подписать заявление на выпуск нового сертификата. После проверки заявления пользователю необходимо подписать и направить запрос на изготовление нового сертификата.

Перевыпущенный сертификат ключа проверки КЭП можно записать только на тот носитель, на который изначально был получен сертификат ФНС России. Запись сертификата на другой (новый) носитель при дистанционном продлении невозможна.

Понижены тарифы страховых взносов для малого и среднего бизнеса обрабатывающего сектора экономики

С 1 января 2025 года действуют пониженные тарифы страховых взносов для субъектов малого и среднего бизнеса, которые по своему основному виду экономической деятельности относятся к сфере обрабатывающего производства (Федеральный закон от 12.07.2024 № 176-ФЗ). Такие организации и индивидуальные предприниматели смогут уплачивать страховые взносы на обязательное пенсионное и медицинское страхование, страхование на случай временной нетрудоспособности и в связи с материнством по ставке 7,6%. Указанный тариф страховых взносов применяется в отношении выплат, которые превышают 1,5 МРОТ.

Применять пониженный тариф страховых взносов можно только при одновременном соблюдении следующих условий:

- осуществление компанией деятельности, относящейся к обрабатывающим производствам, и указание данного вида экономической деятельности в качестве основного в ЕГРЮЛ либо ЕГРИП;

- доля доходов от осуществления основного вида экономической деятельности не менее 70% от общей суммы всех доходов, полученных в 2024 году;

- отнесение компании к субъектам малого или среднего предпринимательства и включение в соответствующий реестр.

Минэкономразвития подготовлен перечень видов обрабатывающих производств, имеющих право на соответствующую льготу. В него включено 20 видов деятельности, в том числе производство пищевых продуктов, текстильных изделий, одежды, изделий из дерева, компьютеров, ремонт машин и оборудования и др.

Несвоевременная уплата налогов влечет начисление пени на задолженность

В случае неуплаты имущественных налогов физических лиц за каждый день просрочки платежа налогоплательщику начисляются пени в размере 1/300 действующей ключевой ставки Центрального банка Российской Федерации. Срок уплаты налога на имущество физических лиц, транспортного и земельного налогов за 2023 год истек 2 декабря 2024 года. Таким образом, собственникам или совладельцам недвижимости, земельных участков и транспортных средств, не исполнившим свои обязательства по уплате налогов в бюджет, во избежание увеличения суммы долга рекомендуется погасить имеющуюся налоговую задолженность.

Сделать это можно, пополнив единый налоговый счет (ЕНС) с помощью сервисов «Уплата налогов и пошлин» и «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС России, а также непосредственно в банках по реквизитам платежа или УИН, указанным в уведомлении. При этом уплатить налоги возможно не только за себя, но и за третьих лиц. Пополняя ЕНС, важно правильно указывать индивидуальный номер налогоплательщика (ИНН), который является единственным персональным признаком платежа.

Чтобы всегда быть в курсе о наличии или отсутствии задолженности, можно подать согласие на СМС-информирование одним из трех способов: заполнить онлайн в «Личном кабинете налогоплательщика», подать лично в инспекцию (отделение МФЦ) или направить письмом по почте. Форма и порядок заполнения согласия утверждены приказом ФНС России от 30.11.2022 № ЕД-7-8/1135@ (КНД 1160068). В документе необходимо указать адрес электронной почты и (или) номер телефона, на которые при возникновении задолженности раз в квартал будут автоматически приходить сообщения. Рассылка направляется на телефон с короткого номера «Nalog.ru», по электронной почте – от адресата: noreply@fcod.nalog.ru.

Как получить ИНН без посещения налоговой инспекции

Каждому налогоплательщику на территории Российской Федерации присваивается идентификационный налоговый номер (ИНН). Фактически он является номером записи о лице в Едином государственном реестре налогоплательщиков и служит для учета налоговых обязательств перед государством. У физических лиц часто возникает необходимость сообщить свой ИНН: при приеме на работу, поступлении в учебные заведения, регистрации в качестве индивидуального предпринимателя и т.д.

Пользователи сервиса «Личный кабинет налогоплательщика» могут бесплатно и в любое время скачать электронное Свидетельство о постановке на учет физического лица (ИНН), подписанное усиленной квалифицированной электронной подписью. Документ имеет такую же юридическую силу, как и бумажная копия, завизированная должностным лицом налогового органа и заверенная печатью. Для этого достаточно обратиться к разделу «Жизненные ситуации» личного кабинета и направить заявление. Позднее в разделе «Профиль» отразится документ с возможностью скачать его неограниченное количество раз.

Возможность поиска необходимой информации в личных кабинетах по конкретным ситуациям позволяет быстро найти нужную: как распорядиться переплатой, уточнить информацию об имуществе, подать декларацию о доходах или заявление о льготе и многое другое.

Основные изменения в налогообложении имущества физических лиц

Налоговые уведомления, направленные в 2024 г., содержат расчет налогов на имущество физических лиц за налоговый период 2023 года (за исключением ДонецкойНародной Республики, Луганской Народной Республики, Запорожской области и Херсонской области, в которых налоги на имущество физических лиц на налоговый период 2023 года не введены).

При этом по сравнению с предыдущим налоговым периодом произошли следующие основные изменения.

Транспортный налог

- при расчете налога применен сформированный Минпромторгом России Перечень (https://minpromtorg.gov.ru/docs/list/?pdfModa1ID=66d31fb1-06db-4b83-8e4c-36042fed9b80&fileModa1ID=d15b8fe2-4a36-459a-b316-2b001b5c1a18) легковых автомобилей средней стоимостью от 10 млн руб. за 2023 год, размещенный на официальном сайте Минпромторга России (для налогообложения с применением повышающего коэффициента 3 используются позиции Перечня для легковых автомобилей средней стоимостью от 10 млн. до 15 млн. рублей, с года выпуска которых прошло не более 10 лет, и средней стоимостью от 15 млн. рублей, с года выпуска которых прошло не более 20 лет);

- применены изменения в системе налоговых ставок и льгот в соответствии с законами субъектов Российской Федерации по месту нахождения транспортных средств. С информацией о налоговых ставках и льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» (https://www.nalog.ru/rn38/service/tax/).

Земельный налог

- применены изменения в системе налоговых ставок и льгот в соответствии с нормативными правовыми актами муниципальных образований (законами городов федерального значения) по месту нахождения земельных участков. С информацией о налоговых ставках и льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» (https://www.nalog.ru/rn38/service/tax/);

- применены ограничения роста налоговой базы в соответствии с пунктом 18 статьи 2 Федерального закона от 26.03.2022 № 67-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и статью 2 Федерального закона «О внесении изменений в часть вторую Налогового кодекса Российской Федерации». В частности, в случае увеличения кадастровой стоимости земельного участка на 01.01.2023 (в т.ч. в результате проведения в 2022 г. нового тура государственной кадастровой оценки земель и утверждения его результатов) для расчета налога за налоговый период 2023 года применена кадастровая стоимость земельного участка, внесенная в Единый государственный реестр недвижимости по состоянию на 01.01.2022, за исключением случаев, если кадастровая стоимость земельного участка увеличилась вследствие изменения его характеристик.

С информацией о кадастровой стоимости земельного участка можно ознакомиться, получив выписку из Единого государственного реестра недвижимости в МФЦ или на официальном сайте Росреестра.

Налог на имущество физических лиц

- для расчета налога за налоговый период 2023 года применена кадастровая стоимость объектов недвижимости, при этом для исчисления налога использованы коэффициенты:

10-типроцентного ограничения роста налога по сравнению с предшествующим налоговым периодом – для регионов, где кадастровая стоимость применяется в качестве налоговой базы третий и последующие годы (за исключением объектов, включенных в перечень, определяемый в соответствии с п. 7 ст. 378.2 НК РФ, а также объектов, предусмотренных абз. 2 п. 10 ст. 378.2 НК РФ, кроме гаражей и машино-мест, расположенных в таких объектах налогообложения);

0.6 в отношении объекта налогообложения, образованного начиная с четвертого налогового периода, в котором налоговая база определяется в соответствующем муниципальном образовании (городе федерального значения) исходя из кадастровой стоимости – применительно к первому налоговому периоду, за который исчисляется налог в отношении этого объекта налогообложения (за исключением объектов, включенных в перечень, определяемый в соответствии с п. 7 ст. 378.2 НК РФ, а также объектов, предусмотренных абз. 2 п. 10 ст. 378.2 НК РФ, кроме гаражей и машино-мест, расположенных в таких объектах налогообложения);

0.6 (в 2023 году был 0.4) – для г. Севастополя, где кадастровая стоимость применяется в качестве налоговой базы третий год;

– применены изменения в системе налоговых ставок и льгот в соответствии с нормативными правовыми актами муниципальных образований (городов федерального значения) по месту нахождения объектов налогообложения. С информацией о налоговых ставках и льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (https://www.nalog.ru/rn38/service/tax/).

Поскольку расчет налогов на имущество проводится исходя из налоговых ставок, льгот и налоговой базы, определяемой на региональном и муниципальном уровне, причины изменения величины налогов в конкретной ситуации можно уточнить в налоговом органе или обратившись в контакт-центр ФНС России (тел. 8 800 – 222-22-22).

Наличие отрицательного сальдо является основанием для направления налогоплательщику требования об уплате задолженности

В соответствии с законодательством юридические и физические лица обязаны самостоятельно в установленный срок исполнять обязанности по уплате налогов и взносов. Если уплата не произведена вовремя, на едином налоговом счете (ЕНС) налогоплательщика образуется отрицательное сальдо, наличие которого является основанием для направления ему требования об уплате задолженности.

Требование направляют всем налогоплательщикам – организациям, индивидуальным предпринимателям и физическим лицам по единой форме. В нем содержится информация о сумме задолженности на момент направления требования (по налогам, авансовым платежам, сборам, страховым взносам, пеням, штрафам, процентам), указан срок исполнения обязанности и меры по взысканию, которые будут предприняты налоговой службой в случае его неисполнения. Данный документ формируется один раз и подлежит исполнению до образования положительного или нулевого сальдо ЕНС.

Требование об уплате задолженности могут вручить налогоплательщику лично, направить заказным письмом, в электронной форме – по телекоммуникационным каналам связи или через личный кабинет. Также граждане (физические лица) могут получать налоговые уведомления и требования через личный кабинет на Едином портале государственных и муниципальных услуг (ЕПГУ), предварительно направив уведомление из него о необходимости получения документов от налоговых органов в электронной форме через портал.

Как правильно уплатить пени, начисленные на отрицательное сальдо единого налогового счета

Неуплата платежей (налогов, сборов, страховых взносов, авансовых платежей по налогам) в срок или уплата в меньшем размере может привести к образованию отрицательного сальдо единого налогового счета (ЕНС). В этом случае начисляются пени.

Важно, что пени начисляются в отношении общей суммы недоимки по налогам (сборам, страховым взносам) за каждый календарный день просрочки исполнения обязанности по уплате налогов начиная со дня возникновения недоимки по день (включительно) исполнения совокупной обязанности по уплате налогов (п. 3 ст. 75 НК РФ).

При оплате суммы отрицательного сальдо ЕНС, актуального на дату уплаты, следует учитывать, что текущее сальдо не содержит сумму пеней, которые будут начислены на задолженность по налогам за день, в котором производится оплата. Таким образом, для погашения отрицательного сальдо ЕНС в полном объеме следует либо доплатить оставшуюся сумму пеней, начисленных за день уплаты, либо увеличить сумму платежа на сумму причитающихся пеней за день, в котором произведена оплата задолженности.

Для расчета пени необходимо знать размер недоимки, количество дней просрочки и ключевую ставку Банка России, действовавшую в период просрочки (п. п. 3, 4 ст. 75 НК РФ). Пеня за каждый календарный день определяется в процентах от суммы задолженности:

- для физических лиц, включая индивидуальных предпринимателей, – 1/300 ключевой ставки ЦБ РФ;

- для организаций в отношении суммы отрицательного сальдо ЕНС, сформированного в связи с неисполненной обязанностью по уплате налогов, непрерывно существующей до 30 календарных дней (включительно), -1/300, а с 31 календарного дня – 1/150 ключевой ставки ЦБ РФ.

Если ключевая ставка Банка России в периоде просрочки изменялась, пени рассчитываются отдельно за дни, в которых действовала та или иная ставка.

Как заполнить уведомление в случае уплаты в декабре НДФЛ и страховых взносов

В случае уплаты в декабре 2024 года в составе единого налогового платежа сумм страховых взносов, исчисленных за декабрь, для их зачета в уведомлении необходимо указать код отчетного периода 34/03.

В целях корректного определения принадлежности сумм денежных средств, перечисленных и (или) признаваемых в качестве единого налогового платежа, в этом же уведомлении налоговым агентам следует отразить сумму исчисленного за период с 23 по 31 декабря 2024 года НДФЛ с указанием кода отчетного периода 34/13.

При достаточном положительном сальдо единого налогового счета после зачета денежных средств НДФЛ суммы зачитываются в счет исполнения предстоящей обязанности по уплате указанных страховых взносов не позднее дня, следующего за днем поступления в налоговый орган таких уведомлений.

Дополнительная информация по порядку учета начислений и платежей по налогам и страховым взносам размещена на промостранице сайта ФНС России «ЕНС». Необходимые сведения по ЕНС можно получить также в Едином контакт – центре налоговой службы по телефону: 8 800 222-22-22.

В Новый год – без налоговых долгов

Налоги играют важную роль в экономической жизни государства и общества в целом. Они являются основным источником доходов государства и используются для финансирования социальных программ, обороны, инфраструктуры и других сфер деятельности.

Входить в новый год с долгами – плохая примета: чтобы праздник принес только положительные эмоции, а наступающий год был успешным в финансовом плане, надо встречать его без долгов. О том, что же необходимо сделать гражданам, чтобы встретить Новый год – без налоговых долгов, мы попросили рассказать заместителя начальника Межрайонной ИФНС России №6 по Иркутской области Наталью Кулай.

- Наталья Павловна, давайте подробнее разберемся, какие же налоги должны платить граждане и в какие сроки, чтобы не допустить возникновения долга?

- Россияне, владеющие недвижимым имуществом, земельными участками и транспортными средствами, должны ежегодно уплачивать имущественные налоги, так как они являются обязательными платежами для всех граждан, имеющих собственность. Исключение составляют только льготники, освобожденные от уплаты налогов. Срок для своевременной оплаты физическими лицами имущественных налогов, указанных в налоговых уведомлениях за 2023 год, истек 2 декабря 2024 года.

- Что изменилось в уплате налогов в этом году?

- В этом году впервые в налоговые уведомления включен налог на доходы физических лиц (НДФЛ) с процентов по вкладам в банках. НДФЛ облагается общая годовая сумма процентного дохода за минусом необлагаемой суммы. Она рассчитывается по формуле: 1 млн рублей * максимальное значение ключевой ставки Центробанка России из действовавших на 1-е число каждого месяца в календарном году.

Учитывая, что за 2023 год максимальное значение такой ключевой ставки было определено по состоянию на 1 ноября в размере 15%, необлагаемый минимум за 2023 год составляет 150 тыс. рублей (1 млн рублей * 15%). Только полученный сверх этой суммы совокупный процентный доход подлежит налогообложению.

- Если налогоплательщик не получил уведомление, каковы его действия?

- Если собственник налогооблагаемого имущества не получил налоговое уведомление, это не освобождает его от обязанности уплаты налогов. Поэтому мы рекомендуем обратиться в налоговую инспекцию и выяснить причину. Обратиться можно в операционный зал налоговой инспекции или отделение МФЦ («Мои документы») лично, имея при себе паспорт. Либо направить обращение через интернет-сервисы «Личный кабинет налогоплательщика для физических лиц», «Обратиться в ФНС России» на сайте www.nalog.gov.ru. Также можно позвонить по бесплатному телефону горячей линии 8(800)2222222. Кроме того, можно запросить информацию письмом (лучше заказным с уведомлением о вручении). В общем, каждый выбирает наиболее удобный для себя способ.

Обращаю внимание, что в Налоговый кодекс (п.4 ст. 52 НК РФ), внесены изменения, согласно которым налоговое уведомление не направляется ежегодно, если общая сумма налогов, составляет менее 300 рублей (ранее – 100 рублей). Исключение – отправка уведомления в календарном году, по истечении которого налоговый орган больше не сможет его направить.

- Если налогоплательщик пропустил срок уплаты имущественных налогов?

- Если указанные в уведомлении налоги не будут оплачены вовремя, то, уже начиная с 3 декабря образуется задолженность, и на нее автоматически начисляют пени в размере 1/300 ставки рефинансирования Центробанка России за каждый календарный день просрочки.

Сначала налоговый орган направит должнику требование об уплате задолженности, где указан размер и срок, в который нужно погасить долг. Если должник его не исполнит, последует обращение в суд за принудительным взысканием задолженности. В дальнейшем вопросом ее урегулирования будут заниматься судебные приставы и при неуплате может быть наложен арест на имущество, ограничено право налогоплательщика на выезд за рубеж.

- Как налогоплательщику проверить, имеется ли у него задолженность по налогам?

- В «Личном кабинете налогоплательщика» во вкладке «Платежи/Операции» отображается информация о текущем сальдо, начислениях и платежах. Также информация о задолженности выгружается на Единый портал Госуслуг. Можно воспользоваться приложением Сбербанка-онлайн: из раздела «Платежи» перейти во вкладку Государство/Налоги/Поиск и оплата налогов ФНС/Поиск просроченных налогов по ИНН. Введя ИНН, пользователь увидит актуальную сумму задолженности, если таковая имеется. Кроме того, подав (в электронном или бумажном виде) в налоговую инспекцию согласие на оперативное информирование, раз в квартал можно получать информацию о возникшей задолженности в виде смс-сообщения на телефон или на адрес электронной почты.

До наступления новогодних праздников остается совсем немного времени, и для забывчивых граждан ещё есть возможность начать Новый год без задолженности по налогам, ведь они являются важной составляющей нашей жизни и участвуют в финансировании различных общественных сфер жизни: здравоохранении, образовании, социальной обеспеченности, дорожном строительстве, а также обеспечивают стабильность экономики страны. Желаю всем в наступающем году здоровья, благополучия и успехов!

Как распределяются средства на ЕНС ИП при поступлении налогового уведомления

В связи с направлением налоговых уведомлений для оплаты до 2 декабря имущественных налогов и НДФЛ ФНС России напоминает порядок распределения средств на ЕНС предпринимателей.

Имеющаяся переплата на ЕНП (положительное сальдо ЕНС) зачитывается в счет предстоящей обязанности по уплате налогов, установленных налоговым уведомлением, до наступления срока его исполнения. Так, переплата индивидуального предпринимателя резервируется в счет предстоящей обязанности по уплате имущественных налогов и НДФЛ. Если сальдо ЕНС меньше, то средства будут зачитываться в счет исполнения налогового уведомления по мере поступления платежей до полного погашения предстоящей обязанности.

При этом если у налогоплательщика-ИП до 2 декабря появится недоимка по уплате иных налогов, то зачтенная сумма с обязательств по имущественным налогам распределится в счет погашения обязательств с более ранним сроком.

Например, 13 сентября в личный кабинет поступило налоговое уведомление с информацией об обязанности по уплате имущественных налогов на 500 рублей. 16 сентября вы пополнили ЕНС на эту сумму, и она была зарезервирована в счет уплаты имущественных налогов по сроку 2 декабря. 30 октября наступила обязанность по уплате авансового платежа по УСН. Если на эту дату на ЕНП нет средств, то производится автоматическое перераспределение 500 рублей с имущественных налогов в УСН без начисления пеней. То есть выполняется уплата УСН как обязанность с более ранним сроком. Следовательно, до 2 декабря потребуется внести на ЕНП 500 рублей для исполнения налогового уведомления.

Специальный сервис поможет выбрать наиболее подходящий типовой устав для общества с ограниченной ответственностью

Типовой устав – это уже разработанный и утвержденный уполномоченным органом государственной власти (Минэкономразвития) учредительный документ, в котором содержатся необходимые для деятельности юридического лица сведения. На основании типового устава могут действовать как вновь созданные, так и уже действующие общества с ограниченной ответственностью (ООО). Подобрать устав или ознакомиться с ним поможет специальный сервис «Выбор типового устава» на сайте ФНС России. Достаточно ответить на семь вопросов, и сервис автоматически подберет подходящий типовой устав из 36 разработанных вариантов.

Основные преимущества использования типового устава – это экономия времени при составлении и утверждении устава общества, его оформлении для регистрации в налоговом органе. В нем нет сведений о наименовании, месте нахождения и размере уставного капитала, при их изменении корректировать устав не придется. При переходе ООО с собственного устава на типовой государственная пошлина не оплачивается.

Подать заявление на государственную регистрацию изменений в связи с применением юридическим лицом типового устава можно в форме электронных документов, подписанных квалифицированной электронной подписью, через сервис «Государственная онлайн-регистрация бизнеса» на сайте ФНС России, портал государственных услуг или нотариуса, который заверит документы своей электронной подписью и направит их в регистрирующий орган. Квалифицированная электронная подпись выдается на безвозмездной основе в любом удостоверяющем центре ФНС России.

С помощью онлайн-сервисов легко сформировать платежные документы с автоматическим заполнением реквизитов

Сотрудники Межрайонной ИФНС России №6 по Иркутской области провели семинар для налогоплательщиков в городах Зима и Нижнеудинск, где обсудили применение единого налогового счета (ЕНС) и работу онлайн-сервисов ФНС России.

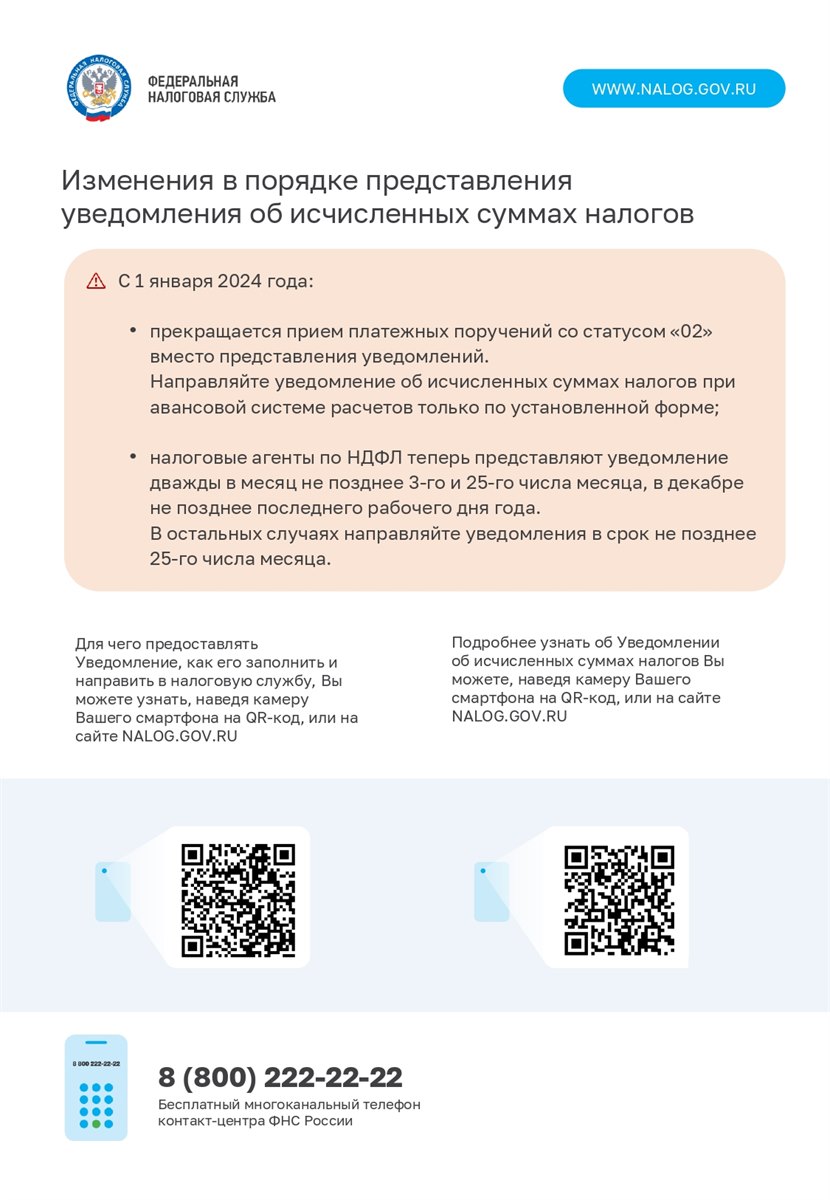

Специалисты объяснили слушателям, что порядок учета начислений и платежей по налогам и страховым взносам, введенный с 2023 года, позволяет перечислять налоги одной платежкой без путаницы в реквизитах и сроках. Так, уплаченная в 2024 году сумма учитывается в составе единого налогового платежа и распределяется между обязательствами налогоплательщика. На промостранице «ЕНС» можно найти ответы на все вопросы по уплате налогов, сборов и страховых взносов. Налогоплательщикам напомнили, что с 1 января 2024 года налоговые органы прекратили прием платежных поручений, направляемых в банк со статусом «02».

Инспекторы подробно остановились на преимуществах использования онлайн-сервисов на сайте ФНС России. С их помощью удобно формировать платёжки с автоматическим заполнением реквизитов: в Личном кабинете налогоплательщика физического лица и сервисе «Уплата налогов и пошлин». Широкий спектр онлайн-услуг, предоставляемых сервисами, позволяет налогоплательщикам не только легко заполнять документы и уплачивать налоги, но и получать справки, не выходя из дома.

Также спикеры ознакомили представителей организаций с преимуществами перехода на электронные счета-фактуры. Это эквивалент бумажного документа, который содержит те же сведения и имеет равноценную юридическую значимость. Его не нужно дублировать на бумаге. Переход на электронные счета-фактуры позволяет снижать издержки и делать бизнес продуктивнее, избавившись от бумажных архивов.

В завершение мероприятия присутствующим раздали памятки по порядку заполнения уведомлений по налогам и сборам и предложили заполнить согласие на смс-информирование о наличии задолженности.

При регистрации бизнеса адрес в заявлении заполняется в соответствии с данными ФИАС

Указание в форме заявления о государственной регистрации юридических лиц и индивидуальных предпринимателей сведений о месте нахождения и адресе юридического лица, адресе места жительства физического лица, регистрируемого (зарегистрированного) в качестве индивидуального предпринимателя, осуществляется в структурированном виде в соответствии со сведениями, содержащимися в Государственном адресном реестре.

Он является единственным легитимным информационным ресурсом, содержащим сведения об адресах в Российской Федерации. Доступ к нему предоставляется через портал федеральной информационной адресной системы (ФИАС) в сети интернет. Отсутствие сведений об адресе в ФИАС, указанном в заявлении о государственной регистрации, является основанием для отказа в ней.

В сервисе «Государственная онлайн-регистрация бизнеса» проверка соответствия заполненных данных об адресе юридического лица сведениям в ФИАС осуществляется автоматически. При отсутствии сведений собственник должен обратиться в органы местного самоуправления с правоустанавливающими документами. Присвоение адресов объектам адресации, их изменение и аннулирование, а также размещение сведений в ресурсе осуществляется органами местного самоуправления (по собственной инициативе или на основании заявлений физических или юридических лиц, являющихся собственниками указанных помещений).

При онлайн-продажах гражданам России товаров из ЕАЭС российский маркетплейс обязан уплатить НДС в бюджет

Местом реализации товаров при электронной торговле признается территория Российской Федерации, если товар ЕАЭС, продаваемый посредством электронной торговой площадки продавцом государства – члена ЕАЭС, в момент получения его покупателем – физическим лицом находится на ее территории. При этом российская платформа обязана исчислить и уплатить налог на добавленную стоимость (НДС) в бюджет.

Под электронной торговой площадкой понимается информационная система, функционирующая в сети интернет, где одновременно:

- доступны сервисы, позволяющие покупателям заказать товар;

- размещены условия и (или) возможности оплаты и доставки товаров.

Моментом определения налоговой базы является последний день налогового периода, в котором поступила оплата (частичная оплата) реализованных товаров. Она определяется как стоимость указанных товаров с учетом суммы налога, исчисленная исходя из фактических цен их реализации. Ставка составляет 16,67% или 9,09% (в случаях, предусмотренных ст. 164 НК РФ). Важно знать, что в налоговую базу включается вся оплата за товары, полученная российской платформой в налоговом периоде, даже в случае если товар еще не был доставлен покупателю.

При возврате ранее реализованного товара либо при отказе покупателя-физического лица от поставки оплаченного или частично оплаченного товара, сумма НДС, исчисленная российским маркетплейсом по такому товару и уплаченная в бюджет, подлежит вычету.

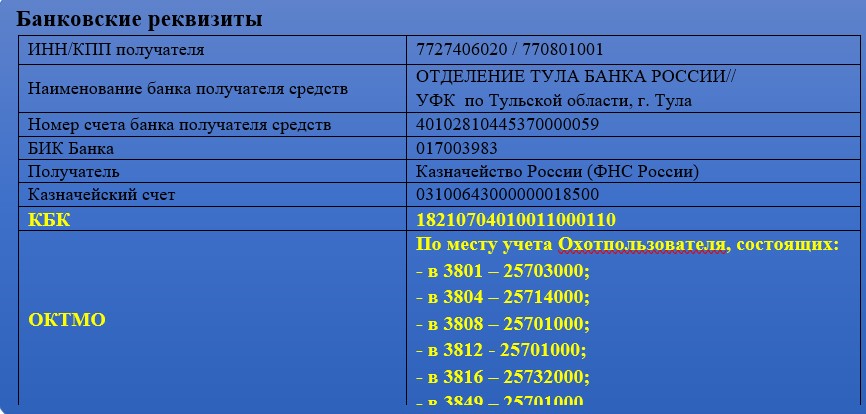

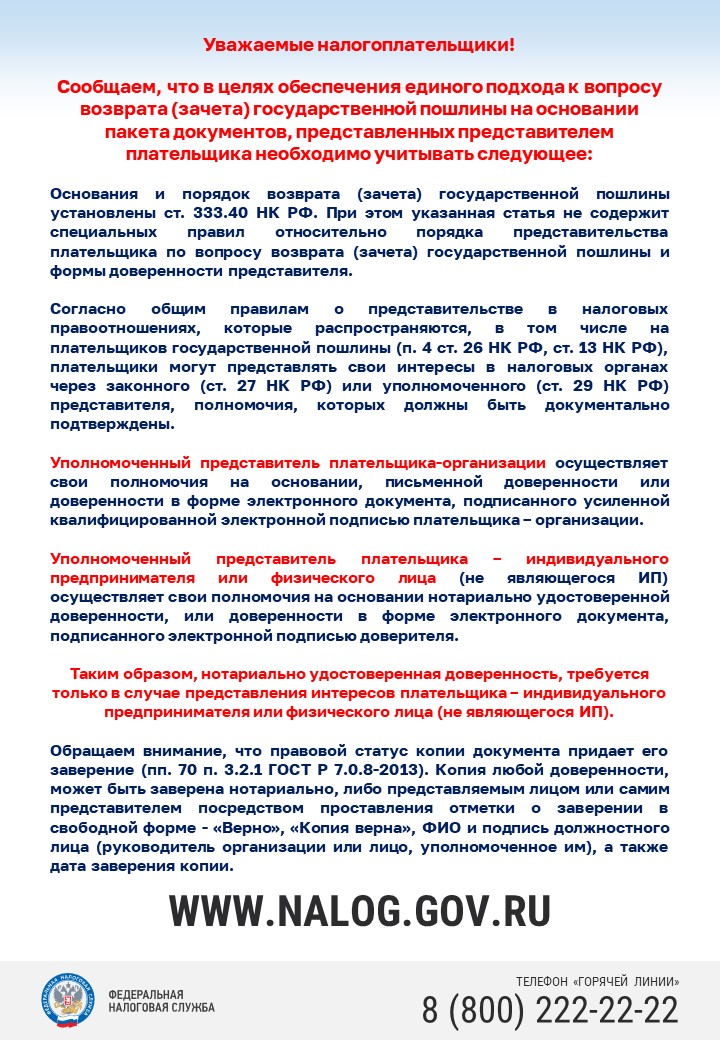

Уважаемый плательщик!

Уплата Сбора за пользование объектами животного мира является обязательным условием получения лицензии (разрешения) на добычу объектов животного мира на территории РФ.

При оплате КРАЙНЕ ВАЖНО указать ПРАВИЛЬНЫЕ банковские реквизиты и данные лица – получателя лицензии (разрешения).

!!! ОБЯЗАТЕЛЬНО ПРОВЕРЯЙТЕ!!!

!!! УЧИТЫВАЙТЕ !!!

ЛИЦЕНЗИЯ НЕ ВЫДАЕТСЯ

если в платежном документе:

1. Неверно указан КБК;

2. ИНН или ПАСПОРТНЫЕ ДАННЫЕ не относятся к получателю лицензии (разрешения).

Если Вам выдали лицензию (разрешение), но Вы неверно указали какой-либо реквизит или данные – на Вашем Едином налоговом счете появиться ЗАДОЛЖЕННОСТЬ и налоговый орган будет вправе ее взыскать в порядке, установленном налоговым законодательством (в т.ч. путем зачета с суммы переплаты на ЕНС).

Направляя требование, налоговая служба предупреждает о необходимости уплаты задолженности

Налогоплательщик обязан самостоятельно в установленный законодательством срок исполнять обязанности по уплате налогов и взносов (п. 1 ст. 45 НК РФ). Если уплата не произведена вовремя на едином налоговом счете (ЕНС) налогоплательщика образуется отрицательное сальдо, наличие которого является основанием для направления налогоплательщику требования об уплате задолженности (ст. 69 НК РФ).

Требование направляют всем налогоплательщикам – юридическим лицам, индивидуальным предпринимателям и физическим лицам по единой форме. В нем содержится информация о сумме задолженности на момент направления требования (по налогам, авансовым платежам, сборам, страховым взносам, пеням, штрафам, процентам), указан срок исполнения обязанности и меры по взысканию, которые будут предприняты налоговой службой при неисполнении требования. Данный документ формируется один раз и подлежит исполнению до образования положительного или нулевого сальдо ЕНС. Направление отдельного требования по результатам мероприятий налогового контроля, а также уточненных требований не предусмотрено. Обращаем внимание, что требование считается исполненным в случае уплаты задолженности в размере отрицательного сальдо на дату его исполнения.

Требование об уплате задолженности могут вручить налогоплательщику лично, направить заказным письмом, в электронной форме – по телекоммуникационным каналам связи или через «Личный кабинет налогоплательщика». Также граждане (физические лица) могут получать налоговые уведомления и требования через личный кабинет на Едином портале государственных и муниципальных услуг (ЕПГУ), предварительно направив уведомление из него о необходимости получения документов от налоговых органов в электронной форме через ЕПГУ.

Направляя требование, налоговая служба предупреждает о необходимости уплаты задолженности

Налогоплательщик обязан самостоятельно в установленный законодательством срок исполнять обязанности по уплате налогов и взносов (п. 1 ст. 45 НК РФ). Если уплата не произведена вовремя на едином налоговом счете (ЕНС) налогоплательщика образуется отрицательное сальдо, наличие которого является основанием для направления налогоплательщику требования об уплате задолженности (ст. 69 НК РФ).

Требование направляют всем налогоплательщикам – юридическим лицам, индивидуальным предпринимателям и физическим лицам по единой форме. В нем содержится информация о сумме задолженности на момент направления требования (по налогам, авансовым платежам, сборам, страховым взносам, пеням, штрафам, процентам), указан срок исполнения обязанности и меры по взысканию, которые будут предприняты налоговой службой при неисполнении требования. Данный документ формируется один раз и подлежит исполнению до образования положительного или нулевого сальдо ЕНС. Направление отдельного требования по результатам мероприятий налогового контроля, а также уточненных требований не предусмотрено. Обращаем внимание, что требование считается исполненным в случае уплаты задолженности в размере отрицательного сальдо на дату его исполнения.